Roma, 07 maggio 2024 18:19

- Portafoglio Ordini record a più di € 43 miliardi

- Book to bill pari a 1,6x riflette la solida performance commerciale

- La crescita riflette l’efficace conversione del portafoglio ordini in ricavi

- Miglioramento dell'EBITA trainato dalla crescita in Elettronica e in Elicotteri e dalle azioni di efficientamento

- Incremento dell’efficienza: piano in linea con il raggiungimento degli obiettivi del 2024

- Continuo miglioramento del FOCF, con riduzione dell’assorbimento di cassa

- Indebitamento Netto di Gruppo a € 2.931 milioni (-20,7%1)

* – vs 1Q23 pro-forma

Il Consiglio di Amministrazione di Leonardo, riunitosi oggi sotto la presidenza di Stefano Pontecorvo, ha esaminato e approvato all’unanimità i risultati del primo trimestre 2024.

“Siamo pienamente focalizzati sull’esecuzione del Piano Industriale. Il consolidamento del core business della difesa procede molto bene grazie all’accelerazione del processo di digitalizzazione che crea nuove opportunità in termini di ricavi e genera efficienze sui costi; stiamo incorporando l’Intelligenza Artificiale e il Digital Twin in tutti i cataloghi prodotto e lavorando sul digital continuum delle Forze Armate.” - ha dichiarato Roberto Cingolani, Amministratore Delegato e Direttore Generale di Leonardo

Le future attività sono rafforzate dalla riorganizzazione e dai cambiamenti di Governance che hanno permesso la creazione della nuova Divisione Spazio, l’accelerazione delle attività nella Cyber Security e lo sviluppo di una strategia che faccia leva sull'Intelligenza Artificiale Generativa e sulle capacità multidominio per tutte le piattaforme di Leonardo. Il piano di efficientamento è pienamente operativo e in linea con il raggiungimento del target previsto a fine anno. Infine, per quanto riguarda la crescita inorganica del Piano, stiamo continuando a rafforzare le alleanze internazionali assumendo un ruolo attivo nella promozione della Difesa Europea. Tutto ciò ci permetterà di ottenere forte crescita, maggiore redditività e migliore conversione di EBITA in cassa.” – ha concluso Cingolani.

Risultati primo trimestre 2024

Nei primi tre mesi del 2024 prosegue l’ottima performance dal Gruppo già registrata nel 2023, con una solida redditività in tutti i segmenti di business, in ulteriore sensibile crescita rispetto al periodo precedente. Al fine di rendere maggiormente confrontabile l’andamento gestionale del Gruppo, gli indicatori del periodo comparativo vengono forniti anche nella versione Proforma, includendo il contributo del Gruppo Telespazio, consolidato integralmente a partire dal 1° gennaio 2024.

Gli Ordini registrano un deciso incremento del 18,2% (+14,9% rispetto al dato di marzo 2023 proformato), trainati in particolare dalla componente Europea del business dell’Elettronica per la Difesa e Sicurezza.

I Ricavi sono in crescita del 20,8% (+15,3% rispetto al dato proformato), grazie principalmente all’andamento dell’Elettronica per la Difesa e Sicurezza e degli Elicotteri.

Alla crescita dei Ricavi si affianca una significativa e rilevante crescita dell’EBITA del 73,3% (+67,0% rispetto al dato proformato), portando il ROS del periodo al 5% (3,5% al 31 marzo 2023).

In miglioramento del 9,7% (11,5% rispetto al dato proformato) anche il Free Operating Cash Flow del periodo, a dimostrazione della capacità del Gruppo di continuare il percorso di rafforzamento della generazione di cassa intrapreso, pur risentendo dell’usuale profilo infrannuale caratterizzato da assorbimenti nella prima parte dell’anno. L’andamento del FOCF determina un conseguente riflesso positivo sull’Indebitamento Netto di Gruppo, in calo del 21% circa rispetto al periodo a confronto, includendo anche l'effetto della monetizzazione della partecipazione in Leonardo DRS.

Key performance indicator (KPI)

Di seguito vengono esposti i Key Performance Indicator del periodo e le principali variazioni che hanno caratterizzato l’andamento del Gruppo.

I Key Performance Indicator del periodo comparativo vengono forniti anche nella versione Proforma, includendo gli effetti del consolidamento integrale di Telespazio, incluse le variazioni percentuali in confronto con le metriche proforma.

(*) L’EBITDA è ottenuto depurando l’EBITA degli ammortamenti (esclusi quelli relativi ad attività immateriali derivanti da operazioni di business combination) e delle svalutazioni (al netto di quelle riferite all'avviamento o classificate come "costi non ricorrenti".

(**) L’EBITA è ottenuto depurando l’EBIT dai seguenti elementi: eventuali impairment dell’avviamento; ammortamenti ed eventuali impairment della porzione del prezzo di acquisto allocato a attività immateriali nell’ambito di operazioni di business combination; costi di ristrutturazione, nell’ambito di piani definiti e rilevanti; altri oneri o proventi di natura non ordinaria, riferibile, cioè, a eventi di particolare significatività non riconducibili all’andamento ordinario dei business di riferimento.

(***) L’EBIT è ottenuto aggiungendo al risultato prima delle imposte e degli oneri finanziari la quota parte di competenza del Gruppo dei risultati delle partecipazioni strategiche (ATR, MBDA, Thales Alenia Space e Hensoldt).

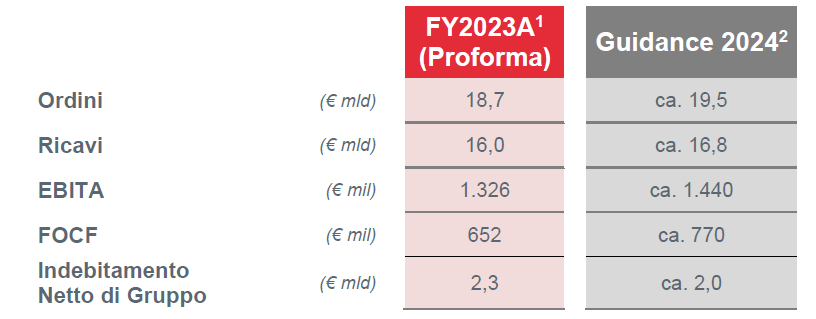

GUIDANCE 2024

In considerazione dei risultati ottenuti nel primo trimestre del 2024 e delle aspettative per i successivi, si confermano le Guidance per l’intero anno rese note a marzo.

Di seguito la tabella riepilogativa:

Assumendo un valore del cambio €/USD a 1,15 €/GBP a 0,89

1 I valori esposti per l’anno 2023 valorizzano il consolidamento integrale di Telespazio, effettivo dal 2024

2 Sulla base delle correnti valutazioni degli impatti della situazione geopolitica sulla supply chain, sui livelli inflattivi e sull’economia globale, fatti salvi eventuali ulteriori significativi aggravamenti

Andamento Commerciale

- Ordini: pari a 5.753 milioni di euro, in significativo incremento (+18,2%, +14,9% rispetto al dato Proforma) rispetto ai primi tre mesi del 2023, grazie all’importante apporto dell’Elettronica per la Difesa e Sicurezza, in tutte le aree di business della sua componente Europea, al contributo degli Elicotteri e anche al miglioramento dell’Aerostrutture (+101% rispetto al periodo precedente). Il livello di Ordini del periodo equivale ad un book to bill (rapporto fra gli Ordini ed i Ricavi del periodo) pari a circa 1,6

- Portafoglio Ordini: pari a 43.153 milioni di euro, e assicura una copertura in termini di produzione superiore a 2,5 anni

Andamento Economico

- Ricavi: pari a 3.664 milioni di euro risultano in incremento rispetto ai primi tre mesi del 2023 (+20,8%, +15,3% sul dato Proforma) in tutti i settori di business. Di particolare rilievo l’apporto dell’Elettronica per la Difesa e Sicurezza e degli Elicotteri

- EBITA: pari a 182 milioni di euro riflette la solida performance dei business del Gruppo, presentando una significativa crescita rispetto ai primi tre mesi del 2023 (+73,3%, +67,0% sul dato Proforma) in quasi tutti i Settori. Sul periodo incide particolarmente l’andamento dell’Elettronica per la Difesa e Sicurezza e degli Elicotteri, oltre alla performance delle Aerostrutture che mostra, a conferma del percorso di miglioramento intrapreso, una minore perdita rispetto al dato comparativo. Al contrario, lo Spazio risente delle previste difficoltà nel segmento manufatturiero

- EBIT: pari a 168 milioni di euro, risente del miglioramento dell’EBITA e presenta un incremento rilevante (80,6%) rispetto al primo trimestre del 2023 (€mil. 93)

- Risultato netto ordinario: pari a 93 milioni di euro (€mil. 40 nel periodo a confronto) riflette il miglioramento dell’EBIT, parzialmente compensato dal maggior carico fiscale rilevato nel periodo

- Risultato netto: pari a 459 milioni di euro (€mil. 40 nel periodo a confronto) include, oltre al Risultato Netto Ordinario, la plusvalenza rilevata a seguito della valutazione al fair value del Gruppo Telespazio, effettuata ai fini del consolidamento integrale dello stesso

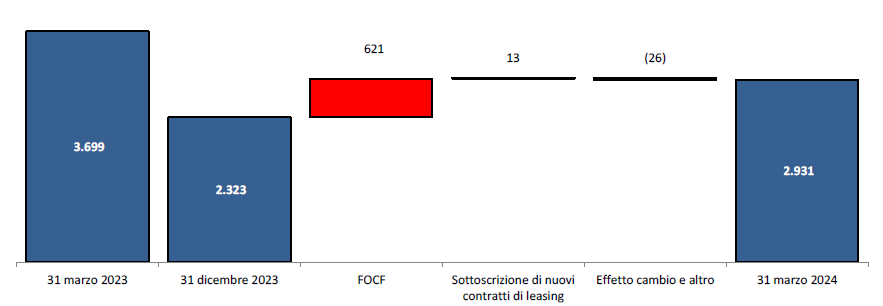

Andamento Finanziario

- Free Operating Cash Flow (FOCF): negativo per 621 milioni di euro, in miglioramento rispetto alla performance del primo trimestre del 2023 (negativo per €mil. 688, negativo per €mil. 702 nel dato Proforma), conferma i risultati positivi raggiunti grazie alle iniziative di rafforzamento della performance operativa e del ciclo degli incassi, ad una attenta politica di investimento in un periodo di crescita del business, ad una efficiente strategia finanziaria e alla razionalizzazione e all’efficientamento del capitale circolante. Il dato evidenzia, tuttavia, l’usuale andamento infrannuale, caratterizzato da assorbimenti di cassa nella prima parte dell’anno

- Indebitamento Netto di Gruppo: pari a 2.931 milioni di euro, si riduce in misura significativa (€mld. 0,8 circa) rispetto a marzo 2023 grazie al rafforzamento della generazione di cassa del Gruppo e alla cessione della quota minoritaria di Leonardo DRS intervenuta nell’ultimo trimestre del 2023.

Rispetto al 31 dicembre 2023 (€mil. 2.323) il dato si incrementa per effetto principalmente del sopradetto usuale andamento del FOCF

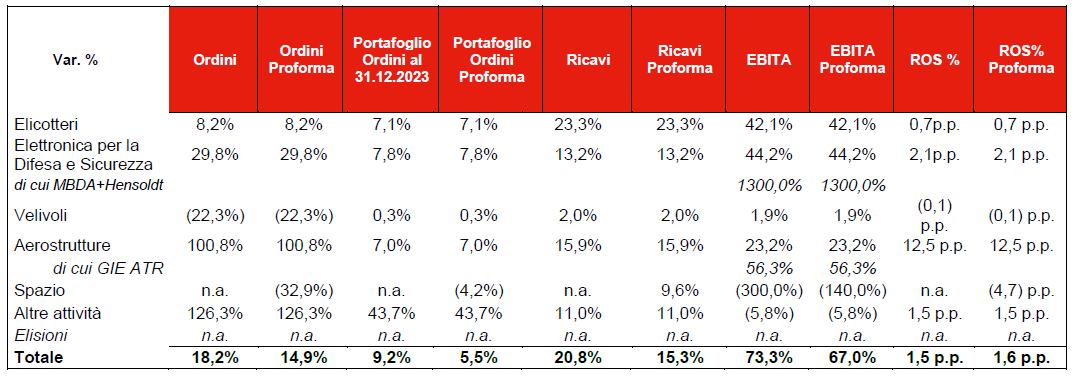

ANDAMENTO PER SETTORI DI ATTIVITÀ

Di seguito si riportano i Key Performance Indicator dei Settori ricordando che – a partire dal 1 gennaio 2024 – il contributo del Gruppo Telespazio è consolidato integralmente nel Settore Spazio. Al fine di rendere confrontabile l’andamento gestionale, gli indicatori del periodo comparativo del Settore Spazio vengono forniti nella presente Sezione nella versione Proforma, includendo il contributo del Gruppo Telespazio.

Leonardo conferma il proprio percorso di crescita in tutti i settori core del proprio business. L’andamento degli ordini, Ricavi ed EBITA per settore ha mostrato il seguente trend: